Révolutions technologiques

La robotique : un avenir plus que prometteur dans l’industrie

Introduite dès les années 1960, la robotisation industrielle connaît aujourd’hui une nouvelle phase d’expansion liée à la recherche de gains de productivité, l’amélioration de la qualité des produits finis, la compensation de l’inflation salariale…

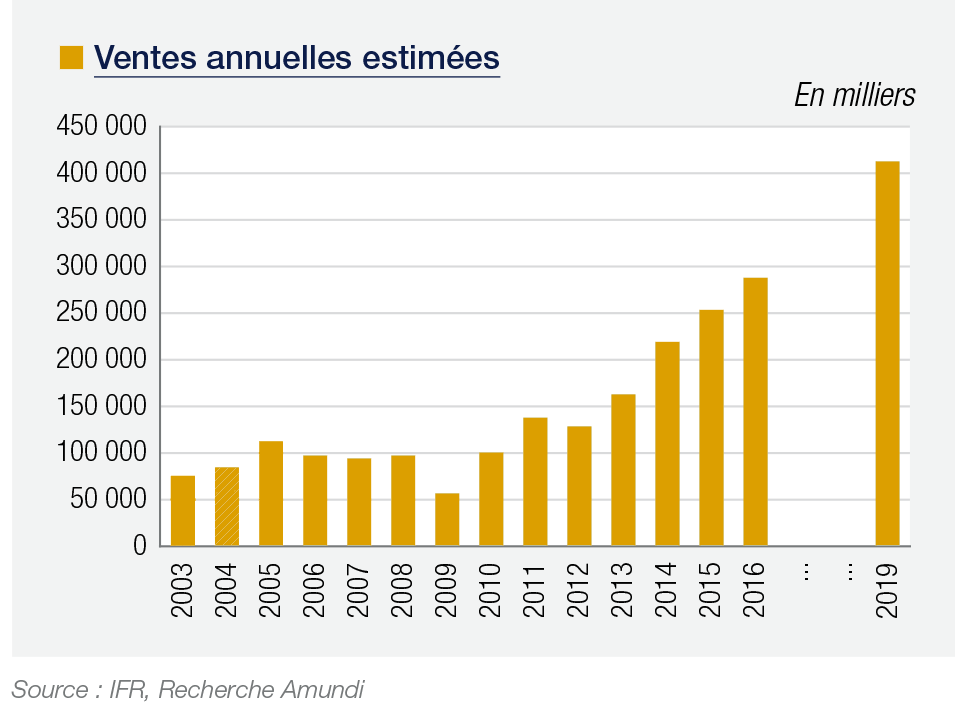

Selon la Fédération Internationale de Robotique (IFR), il s’est vendu plus de 250 000 robots industriels en 2015 (+15 % par rapport à 2014) pour une valeur totale de 11 milliards de dollars (+4 % par rapport à 2014) et une croissance de 13 % par an est attendue sur la période 2016-2019 pour atteindre 414 000 robots vendus en 2019.

Aujourd’hui, on estime que 10 % des tâches manufacturières sont robotisées mais cette part pourrait atteindre

25 % d’ici 2025.

Deux facteurs principaux ont permis cet essor et amènent à penser que la pénétration des robots dans l’industrie va indéniablement se poursuivre dans les années à venir.

D’une part, les progrès technologiques réalisés permettent davantage de gains de productivité. Selon le BCG (Boston Consulting Group), la performance des robots s’est améliorée de 5 % par an lors des dernières décennies et devrait continuer sur le même rythme dans le futur.

D’autre part, la baisse des prix des composants (capteurs, écrans, processeurs…) répercutée sur les prix des robots industriels (-27 % en 10 ans pour un robot soudeur et encore -22 % attendu dans les 10 ans à venir d’après le BCG) a pour conséquence une réduction importante du délai d’amortissement pour le client.

Ainsi, investir dans un robot se compare de plus en plus à embaucher de la main d’œuvre, pour répondre aux problématiques aussi bien dans les pays développés qu’émergents. Toujours d’après le BCG, le point d’inflexion est atteint lorsqu’un robot coûte 15 % de moins qu’un employé.

Le marché est actuellement dominé par quatre groupes ayant une présent globale : ABB, Kuka, Fanuc et Yaskawa. A eux quatre, ils représentent autour de 50 % du marché.

QUELLES SONT LES TENDANCES GEOGRAPHIQUES, SECTORIELLES ET TECHNOLOGIQUES DE CE MARCHE ?

SUR LE PLAN GEOGRAPHIQUE : plus de 75 % des ventes de robots industriels sont réalisées dans 5 pays (USA, Japon, Corée du sud, Allemagne et Chine).

A l’exception de la Chine, ces pays se sont historiquement fortement développés dans l’automobile et l’électronique et devraient rester parmi les plus grands utilisateurs mondiaux de robots industriels. Le Japon a notamment l’objectif de robotiser 25 % de ses grands groupes et 10 % de ses PME d’ici 5 ans. La Chine, quant à elle, est le premier acheteur de robots industriels avec 27 % des ventes mondiales en 2015. Cela répond à

deux objectifs pour le pays : compenser la hausse structurelle des salaires et le déficit de main d’œuvre dû à la démographie.

De surcroît, le gouvernement fait de la robotisation un axe stratégique pour la transformation de l’industrie chinoise vers plus de sophistication (objectif de 80 % d’usines automatisées d’ici 2020 dans la province de Guangdong par exemple). En 2015, 35 % de la croissance des ventes mondiales provenaient de la demande chinoise et en 2018, le pays pourrait avoir la plus grande base installée dans le monde.

Toutefois, cette croissance devrait se poursuivre bien au-delà, au regard de la faible pénétration des robots dans l’industrie chinoise (seulement 49 robots pour 10 000 employés en 2015 contre 69 en moyenne dans le monde et jusqu’à 541 pour la Corée du sud).

SUR LE PLAN SECTORIEL : les applications robotiques sont de plus en plus variées. Si aujourd’hui presque 40 % des robots industriels sont utilisés dans l’industrie automobile (production déjà automatisée à 95 %), cette part devrait progressivement se réduire au profit de l’industrie générale, celle-ci ayant un taux de robotisation encore faible.

En 2015, l’industrie générale a d’ailleurs tiré la croissance des ventes de robots industriels (+33 % par rapport à 2014) alors que l’automobile n’a cru que modestement. Les ventes dans les industries de l’électronique (+41 %), la métallurgie (+39 %) et la chimie (+16 %) ont particulièrement accéléré. Ces segments ainsi que la logistique, l’aéronautique et l’alimentaire devraient croître fortement dans les années à venir.

SUR LE PLAN TECHNOLOGIQUE : le développement des robots collaboratifs – plus petits, plus légers et équipés de nombreux capteurs – permet d’intégrer ces robots dans une chaîne de production aux côtés d’humains.

Ces « cobots » permettent d’étendre les champs d’applications possibles mais aussi d’accroître la clientèle cible puisque les PME peuvent également accéder à cette technologie à coût raisonnable (Universal Robots annonce par exemple un amortissement de l’investissement dès 195 jours d’utilisation).

Si ce segment a d’abord été développé par des sociétés innovantes (Universal Robots, ReThink), les leaders du marché (ABB, Kuka, Fanuc et Yaskawa) ont tous lancé leurs modèles ces dernières années et devraient rapidement dominer le marché en s’appuyant sur leurs réseaux de distribution à l’échelle internationale.

QUELLES SONT LES MENACES POUR LES ACTUELS LEADERS DE LA ROBOTIQUE INDUSTRIELLE ?

Au vu de la priorité stratégique donnée aux robots industriels par le gouvernement chinois (ayant pour objectif d’avoir 3 à 5 champions nationaux compétitifs sur le plan international dans les 5 prochaines années), il est intéressant de s’interroger sur la menace que représentent les acteurs chinois pour les groupes internationaux.

On compte aujourd’hui plusieurs centaines de producteurs de robots chinois. Même si la grande majorité se concentre sur l’entrée de gamme, leur part de marché ne cesse de grimper dans le pays. En 2015, 30 % des robots livrés en Chine ont été vendus par des acteurs locaux et l’objectif du gouvernement chinois est d’atteindre 45 % d’ici 2020. Cependant, nous estimons qu’à court terme la concurrence chinoise représente une menace limitée pour les groupes internationaux. En effet, nous voyons plusieurs écueils à l’expansion des acteurs chinois sur le haut de gamme, dans leur marché domestique comme à l’international. Pour faire gagner leurs produits en précision et fiabilité, les producteurs chinois devront se fournir en composants critiques comme les articulations haut de gamme auprès d’acteurs internationaux ayant une position dominante (Nabtesco / Harmonic Drive Systems). Ces composants comptant pour un tiers du coût de production d’un robot, cela affaiblit considérablement l’avantage-prix des fabricants chinois. De plus, une grande partie de la valeur ajoutée dans la robotique se situe dans le logiciel (facilité de programmation, contrôleurs intuitifs…) domaine où les fabricants chinois manquent encore d’expertise. Enfin, le service après-vente nécessite une présence locale, ce qui impliquerait d’importants investissements pour construire un réseau international d’ingénieurs qualifiés (rémunérés aux conditions locales).

Face à ces constats et pour rattraper rapidement son retard technologique, Midea, le numéro 2 chinois de l’électroménager, a décidé l’année dernière d’acquérir Kuka, pour une valeur de près de 5 milliards de dollars. Son objectif est de devenir le fournisseur n°1 de robots industriels en Chine – position actuellement occupée par ABB – et, à plus long terme, se développer dans les robots de service. Pour cela, le groupe cherche à accroître la reconnaissance de Kuka auprès du gouvernement chinois – qui tend à privilégier les fournisseurs domestiques – et lancer des robots moins onéreux pour des applications en dehors de l’automobile.

Avec la pénétration des robots industriels dans l’industrie générale, notamment grâce au développement des cobots, de nouveaux acteurs profitent de barrières à l’entrée plus faibles sur ce segment (clientèle plus fragmentée, exigences plus réduites, facilité d’intégration, services après-vente moins nécessaire…) pour lancer des robots « mass market », impliquant une baisse de prix plus rapide qu’attendue. Par conséquent, les leaders mondiaux, traditionnellement positionnés sur le segment premium uniquement, adaptent leur offre pour répondre à cette nouvelle concurrence. Par exemple, Kuka a investi en 2016 dans KBee qui propose son cobot Franka autour de 10 000 $.

Une autre menace concurrentielle pourrait provenir des sociétés technologiques, qui s’intéressent de plus en plus au marché de la robotique. Google a par exemple investi dans près d’une dizaine de sociétés de robotique ces dernières années, sans stratégie clairement définie mais avec le sentiment que la robotique est une technologie clé pour l’avenir. Les acquisitions du géant américain incluent notamment Industriel Perception qui produit un robot utilisé dans la logistique et l’industrie. Amazon, pour sa part, a acquis Kiva Systems en 2012, un système robotisé mobile permettant d’optimiser la logistique dans les entrepôts. Si la solution était précédemment commercialisée auprès de clients externes, elle est désormais uniquement utilisée en interne et les intentions futures d’Amazon restent incertaines.

Enfin, les acteurs du logiciel (SAP, Microsoft) pourraient également s’intéresser à la robotique industrielle où la partie logiciel, comme dans l’automatisation au sens large, devient de plus en plus importante (contrôle, analyse de données…), la majorité des producteurs de robots proposant aujourd’hui leur propre système fermé.

EN CONCLUSION

Les leaders actuels de la robotique semblent bien positionnés et disposer d’une longueur d’avance sur leurs concurrents pour bénéficier de la forte croissance du marché des robots industriels, qui reste tiré par des tendances structurelles vouées à perdurer.

A l’instar de Huawai qui a noué un partenariat avec Kuka pour développer l’usine du futur, la volonté des acteurs chinois ou des sociétés technologiques de se développer dans les robots industriels devrait donner lieu à plus de rapprochements avec les acteurs industriels internationaux.

— Jean KARBOUYAN, Analyste Actions, Amundi